Afera Kernela

Dyskusje ogólne

10 m

5

Jak sprytny ukraiński oligarcha „załatwił” klientów polskich funduszy i ośmieszył polską giełdę. Czego powinna nas nauczyć afera Kernela?

To, co wyrabia od kilku miesięcy właściciel notowanej (wciąż) na warszawskiej giełdzie ukraińskiej spółki Kernel, jest nie tylko skrajnym przypadkiem lekceważenia akcjonariuszy mniejszościowych, ale też solidnym argumentem – choć na razie tylko jednostkowym – przeciwko notowaniu na naszym parkiecie firm zarejestrowanych za granicą. Polscy inwestorzy i emeryci zostali „wyciśnięci” w sposób bezwzględny i nieuczciwy, zaś polski nadzór i zarząd polskiej giełdy tylko się temu bezradnie przygląda

Jakiś czas temu na warszawską giełdę zaczęły trafiać spółki zagraniczne. Miało to zwiększyć atrakcyjność polskiego parkietu dla inwestorów, ale też ściągnęło na nich dodatkowe ryzyko. Spółki mające siedzibę poza Polską, choć są notowane na warszawskim parkiecie, nie podlegają naszej jurysdykcji i – co za tym idzie – mogą robić na giełdzie rzeczy, do których nie przywykliśmy.

Jednym z takich zagranicznych emitentów jest czeski CEZ, innym jest chorwacka Krka. Pojawił się też ukraiński Kernel, który wykręcił nam taki numer, jakiego w historii warszawskiej giełdy jeszcze nie grali. Firma jest holdingiem rolniczym prowadzącym działalność w regionie Morza Czarnego. Dostarcza na rynki międzynarodowe zboże oraz olej słonecznikowy, które są produkowane w Ukrainie i w Rosji. Posiada czarnoziemne tereny uprawne, zakłady przemiału nasion oleistych, cukrownie, elewatory i terminale eksportowe.

Kernel – jako jedna z największych spółek branży rolniczej na Ukrainie – był atrakcyjnym kąskiem dla wielu polskich inwestorów, w tym funduszy inwestycyjnych i emerytalnych. W Polsce spółek o takim profilu działalności i o takiej skali można szukać ze świecą. Jeden z największych na świecie areałów, znajdujący się na żyznych i bogatych w wodę regionach Ukrainy – to przepis na sukces.

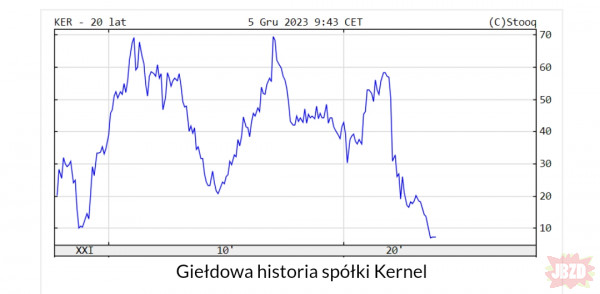

Firma jest notowana na warszawskiej giełdzie od 2007 r. Jego kapitalizacja w najlepszych czasach sięgała 5 mld zł. Obecność na giełdzie o wysokiej reputacji pozwalała firmie na osiąganie lepszych warunków finansowania działalności, a polskie fundusze ochoczo inwestowały pieniądze klientów i przyszłych emerytów w ukraińskie czarnoziemy. Wśród byłych lub obecnych akcjonariuszy Kernela znajdziemy OFE: PZU, PKO BP, Nationale Nederlanden, UNIQA czy Norges Bank, a więc norweski państwowy fundusz majątkowy.

To, co wyrabia od kilku miesięcy właściciel notowanej (wciąż) na warszawskiej giełdzie ukraińskiej spółki Kernel, jest nie tylko skrajnym przypadkiem lekceważenia akcjonariuszy mniejszościowych, ale też solidnym argumentem – choć na razie tylko jednostkowym – przeciwko notowaniu na naszym parkiecie firm zarejestrowanych za granicą. Polscy inwestorzy i emeryci zostali „wyciśnięci” w sposób bezwzględny i nieuczciwy, zaś polski nadzór i zarząd polskiej giełdy tylko się temu bezradnie przygląda

Jakiś czas temu na warszawską giełdę zaczęły trafiać spółki zagraniczne. Miało to zwiększyć atrakcyjność polskiego parkietu dla inwestorów, ale też ściągnęło na nich dodatkowe ryzyko. Spółki mające siedzibę poza Polską, choć są notowane na warszawskim parkiecie, nie podlegają naszej jurysdykcji i – co za tym idzie – mogą robić na giełdzie rzeczy, do których nie przywykliśmy.

Jednym z takich zagranicznych emitentów jest czeski CEZ, innym jest chorwacka Krka. Pojawił się też ukraiński Kernel, który wykręcił nam taki numer, jakiego w historii warszawskiej giełdy jeszcze nie grali. Firma jest holdingiem rolniczym prowadzącym działalność w regionie Morza Czarnego. Dostarcza na rynki międzynarodowe zboże oraz olej słonecznikowy, które są produkowane w Ukrainie i w Rosji. Posiada czarnoziemne tereny uprawne, zakłady przemiału nasion oleistych, cukrownie, elewatory i terminale eksportowe.

Kernel – jako jedna z największych spółek branży rolniczej na Ukrainie – był atrakcyjnym kąskiem dla wielu polskich inwestorów, w tym funduszy inwestycyjnych i emerytalnych. W Polsce spółek o takim profilu działalności i o takiej skali można szukać ze świecą. Jeden z największych na świecie areałów, znajdujący się na żyznych i bogatych w wodę regionach Ukrainy – to przepis na sukces.

Firma jest notowana na warszawskiej giełdzie od 2007 r. Jego kapitalizacja w najlepszych czasach sięgała 5 mld zł. Obecność na giełdzie o wysokiej reputacji pozwalała firmie na osiąganie lepszych warunków finansowania działalności, a polskie fundusze ochoczo inwestowały pieniądze klientów i przyszłych emerytów w ukraińskie czarnoziemy. Wśród byłych lub obecnych akcjonariuszy Kernela znajdziemy OFE: PZU, PKO BP, Nationale Nederlanden, UNIQA czy Norges Bank, a więc norweski państwowy fundusz majątkowy.

Akcje Kernela spadły w tym roku o 58% i nie zanosi się, aby cokolwiek pozytywnego wydarzało się z jej notowaniami w najbliższym czasie. Obecnie cena akcji wynosi 7 zł i jest to zaledwie 10% wartości sprzed sześciu lat, kiedy spółka przeżywała chwile chwały. Ba, jeszcze dwa lata temu można było sprzedać te papiery po 60 zł za akcję. Dziś wydają się niemal bezwartościowe, a wszystko przez działania głównego akcjonariusza, który postanowił wymanewrować polskich inwestorów.

Z jego zachowania wynika, że spółka nigdy nie powinna być notowana na cywilizowanej giełdzie, a przestrzeganie praw mniejszościowych akcjonariuszy – delikatnie mówiąc – nie jest jego priorytetem. W efekcie podjętych decyzji przez Radę Dyrektorów Kernela (w rzeczywistości głównego akcjonariusza) akcjonariusze mniejszościowi, w tym zarówno fundusze emerytalne, jak i fundusze inwestycyjne, już straciły setki milionów złotych. I nie zanosi się, żeby te straty zostały kiedykolwiek odrobione.

Cała saga rozpoczęła się w marcu 2023 r., kiedy to kontrolowany przez Andrija Werewskiego Namsen Limited – główny udziałowiec Kernela – ogłosił publiczne wezwanie do sprzedaży akcji przez pozostałych akcjonariuszy. Zaoferował 18,5 zł za akcję. Oferta wzbudziła sporo kontrowersji, ponieważ proponowana cena była rażąco niska (po tej cenie spółka była handlowana np. w 2014 r., po pierwszej agresji Rosji na Ukrainę.

Niemniej od strony formalnej wszystko było lege artis. Cena oferowana przez Namsen Limited była zgodna z polskim prawem, gdyż odpowiadała średniej cenie z ostatnich sześciu miesięcy. Akcje Kernela w pierwszym roku pełnoskalowej wojny w Ukrainie potaniały z 60 zł do 20 zł. Nic dziwnego, wojna oznacza trudności w eksporcie żywności na cały świat i musi odbić się na finansach firmy z branży spożywczej.

Zwykle bywa tak, że jeśli ktoś chce wycofać „swoją” spółkę z giełdy, to proponuje cenę atrakcyjną dla innych akcjonariuszy. Tym razem było odwrotnie. Werewski nie tylko nie zamierzał negocjować ceny wezwania, lecz z miejsca zapowiedział, że przeprowadzi delisting spółki z giełdy bez względu na jego wynik. Zrobi to prędzej czy później, a na wzrost cen akcji w tej sytuacji nie ma co liczyć. Liczył, że część akcjonariuszy wystraszy się, iż zostaną z akcjami nienotowanymi na giełdzie.

Szantaż poskutkował. Ostatecznie Namsen dokupił w wezwaniu 30,2 mln akcji Kernel Holding z planowanych 52 mln akcji. Swoje udziały w spółce za półdarmo odsprzedało m.in. część polskich OFE. W rezultacie ukraiński oligarcha zwiększył stan posiadania z 18,14 mln do 62,22 mln akcji Kernela, czyli kontrolował już 74,05% kapitału zakładowego.

Skoro poszło tak gładko – pomyślał sprytny biznesmen ze Wschodu – to dlaczego by nie pójść za ciosem? Główny akcjonariusz ciągle nie był w stanie wycofać spółki z giełdy. Do tego jest potrzebne 90% głosów na WZA przy obecności co najmniej 50% wszystkich głosów lub osiągnięcie poziomu 95% w głosach i ogłoszenie przymusowego wykupu. Wówczas głos akcjonariuszy mniejszościowych nie ma już znaczenia.

Link do całości:

https://subiektywnieofinansach.pl/kernel-jak-ukrainski-oligarcha-zalatwil-polskich-emerytow/

Z jego zachowania wynika, że spółka nigdy nie powinna być notowana na cywilizowanej giełdzie, a przestrzeganie praw mniejszościowych akcjonariuszy – delikatnie mówiąc – nie jest jego priorytetem. W efekcie podjętych decyzji przez Radę Dyrektorów Kernela (w rzeczywistości głównego akcjonariusza) akcjonariusze mniejszościowi, w tym zarówno fundusze emerytalne, jak i fundusze inwestycyjne, już straciły setki milionów złotych. I nie zanosi się, żeby te straty zostały kiedykolwiek odrobione.

Cała saga rozpoczęła się w marcu 2023 r., kiedy to kontrolowany przez Andrija Werewskiego Namsen Limited – główny udziałowiec Kernela – ogłosił publiczne wezwanie do sprzedaży akcji przez pozostałych akcjonariuszy. Zaoferował 18,5 zł za akcję. Oferta wzbudziła sporo kontrowersji, ponieważ proponowana cena była rażąco niska (po tej cenie spółka była handlowana np. w 2014 r., po pierwszej agresji Rosji na Ukrainę.

Niemniej od strony formalnej wszystko było lege artis. Cena oferowana przez Namsen Limited była zgodna z polskim prawem, gdyż odpowiadała średniej cenie z ostatnich sześciu miesięcy. Akcje Kernela w pierwszym roku pełnoskalowej wojny w Ukrainie potaniały z 60 zł do 20 zł. Nic dziwnego, wojna oznacza trudności w eksporcie żywności na cały świat i musi odbić się na finansach firmy z branży spożywczej.

Zwykle bywa tak, że jeśli ktoś chce wycofać „swoją” spółkę z giełdy, to proponuje cenę atrakcyjną dla innych akcjonariuszy. Tym razem było odwrotnie. Werewski nie tylko nie zamierzał negocjować ceny wezwania, lecz z miejsca zapowiedział, że przeprowadzi delisting spółki z giełdy bez względu na jego wynik. Zrobi to prędzej czy później, a na wzrost cen akcji w tej sytuacji nie ma co liczyć. Liczył, że część akcjonariuszy wystraszy się, iż zostaną z akcjami nienotowanymi na giełdzie.

Szantaż poskutkował. Ostatecznie Namsen dokupił w wezwaniu 30,2 mln akcji Kernel Holding z planowanych 52 mln akcji. Swoje udziały w spółce za półdarmo odsprzedało m.in. część polskich OFE. W rezultacie ukraiński oligarcha zwiększył stan posiadania z 18,14 mln do 62,22 mln akcji Kernela, czyli kontrolował już 74,05% kapitału zakładowego.

Skoro poszło tak gładko – pomyślał sprytny biznesmen ze Wschodu – to dlaczego by nie pójść za ciosem? Główny akcjonariusz ciągle nie był w stanie wycofać spółki z giełdy. Do tego jest potrzebne 90% głosów na WZA przy obecności co najmniej 50% wszystkich głosów lub osiągnięcie poziomu 95% w głosach i ogłoszenie przymusowego wykupu. Wówczas głos akcjonariuszy mniejszościowych nie ma już znaczenia.

Link do całości:

https://subiektywnieofinansach.pl/kernel-jak-ukrainski-oligarcha-zalatwil-polskich-emerytow/